個人事業の開業届・青色申告とは?

はじめに

久々の更新となってしまいました。

私事ではありますが、空き時間に副業として行っていた『医療記事ライティング』『医療機関HP作成』『LINE構築』等で収益が出てきたため『開業届』『青色申告承認申請』の届け出を先日行いました。

今回はその『手続きの内容』と『書類作成にお勧めのサイト』、および『青色申告を行うメリット』についてお伝えさせていただきます。

そもそも青色申告とは

青色申告(あおいろしんこく)とは、税務署長の承認を受けて、一定の帳簿書類を備え付けて正規の簿記もしくは簡易簿記に基づいて帳簿を記載し、その記帳から所得税又は法人税を計算して申告することである。(Wikiより)

と言われても。。と思うので噛み砕いて説明していきます。

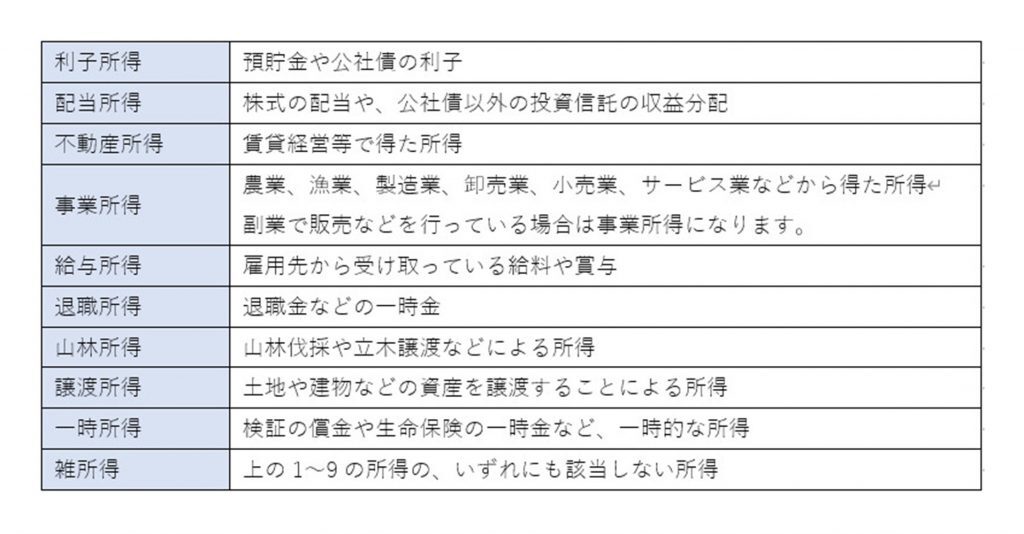

まず『所得税法』では所得を利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・山林所得・譲渡所得・一時所得・雑所得の10種類に分けてそれぞれの所得金額を計算しています。

このうち青色申告が出来る人は『不動産所得』『事業所得』『山林所得』を生ずる業務を行う方だけです。

青色申告特別控除を行うことで最大55万円(電子申告の場合65万円)の控除を受けることができます。

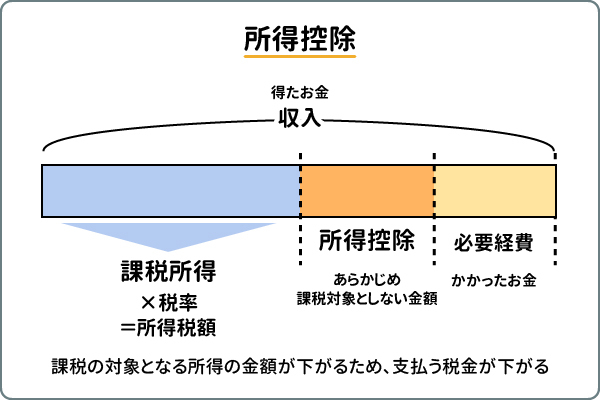

控除とは?

給与明細などで「控除」という言葉を目にすることがあるかと思います。

控除は税金の軽減につながるものなので、その内容はぜひ理解しておきたいところです。

控除には大きく『所得控除』『税額控除』がありますが、ここでは概要をお伝えしたいので所得控除を例に挙げます。

https://www.bk.mufg.jp/column/others/b0056.html

まずは私たちの所得についてですが、全額に所得税がかかっているわけではありません。

上の図のように収入に対して『経費』『控除』を差し引いたものが課税所得になります。

つまり、控除額を増やす=支払う税金を減らせるということです。

青色申告を受けるには?

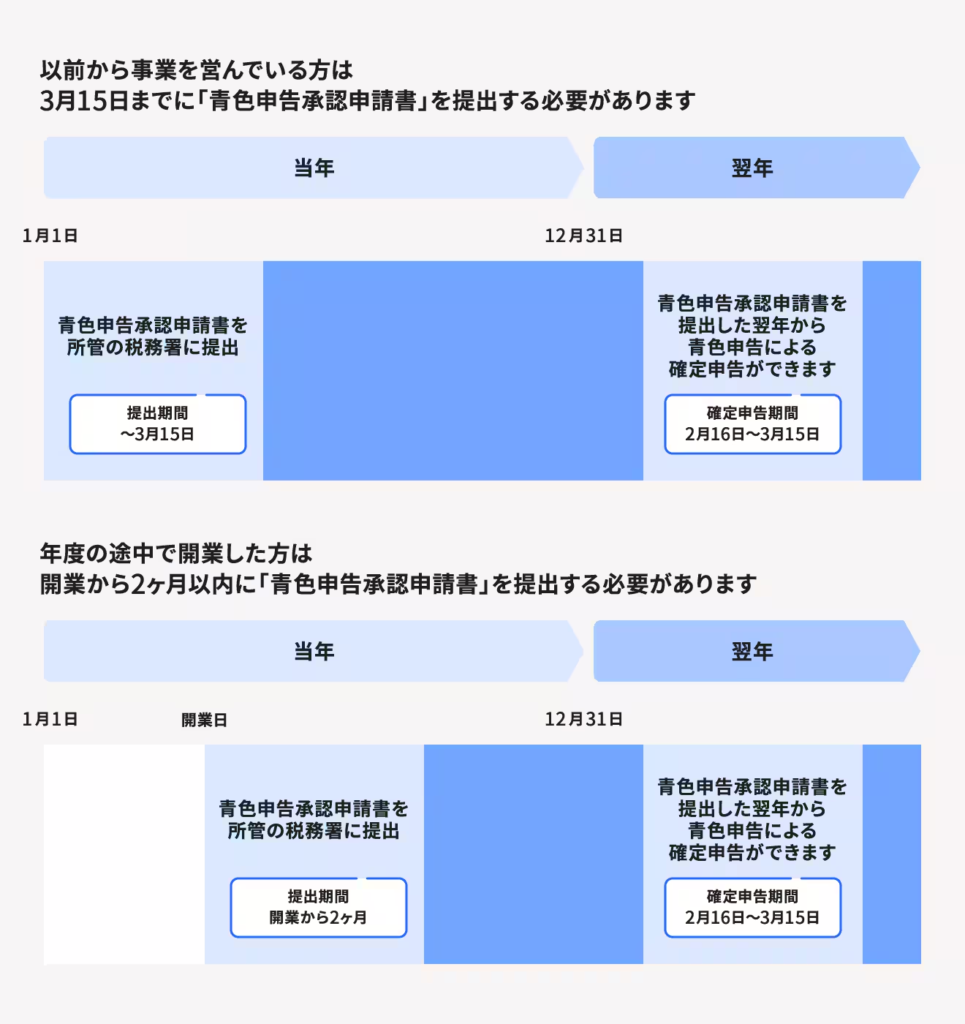

お得な青色申告を受けるためには事前提出すべき書類があります。

『開業届』と『青色申告承認申請書』です。

そして提出期限が決まっています。

開業freeeより

年度途中で開業した方は『2か月以内』に提出の必要があります。

バタバタしながら準備しました。

書類作成自体は『freee開業』を使用することで簡単に作成できました。

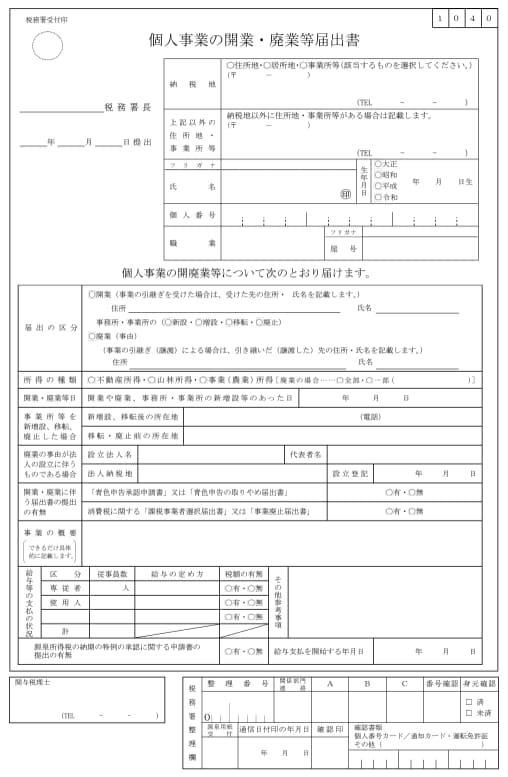

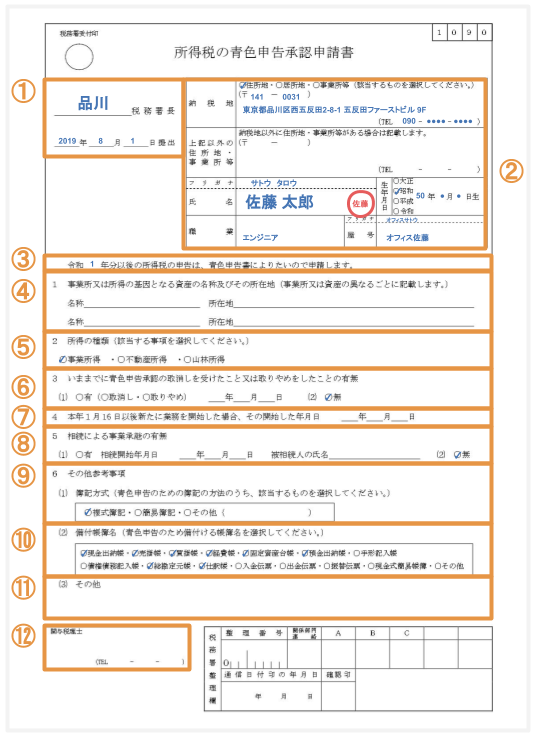

普通に作成しようとすると上の書類に必要事項を記載していくことになります。

人によっては記載が不要な欄もあり、結局どこを記載すればいいかよく分からないという方も出てくると思います。

『freee開業』であれば質問に回答していくだけで上記の書類の必要項目・不必要項目を判断してくれ、スムーズに書類を作成できます。

書類を自力で記入する場合は近くの税務署でもらうか、国税庁のHPでDLが可能です。

書類に記入したら税務署へ郵送または直接窓口へ提出しましょう。

開業届と青色申告承認申請書は提出期限があるので注意しましょう。

- 開業届 『事業開始から1カ月以内』

- 青色申告申請書 『開業してから2カ月以内』

また、開業届についてですが、開業から1月を過ぎて提出しても受理されます。開業日については『自分が定めた日』で可能です。

『大安』の日を選ばれる方もいますし、初めて事業で利益が出た日を開業日とされる場合もあります。

他にもある! 青色申告のメリット

青色申告には先ほどお伝えした控除以外にも様々なメリットがあります。

- 最大65万円の青色申告特別控除を受けられる。(先ほど述べた分)

- 家族に払う給与を経費にできる。

- 赤字を3年間繰り越せる。

- 30万円未満の物を、一括でその年度の経費にできる。

①最大65万円の青色申告特別控除

先ほどもお伝えしましたが、控除額を増やすことで課税所得が減らせます。

また、最大65万円の青色申告特別控除を受けるためには、複式簿記かつ電子申告が必要になります。

『複式簿記』の記帳方法が分からない方でも、『確定申告ソフト』や『会計ソフト』を利用すれば決して難しくはありません。

ちなみに会計ソフトには利用料が年間1万円程かかるものが多いですが、その費用も事業の経費として計上できます。

自力でやる手間を考えたら、お求めしやすい価格帯かと思います。

②家族に払う給与を経費にできる

青色申告では家族への給与を経費とすることが可能です。

上限の金額は決まっておらず、妥当性のある金額を自由に設定することができます。

ただし、前準備として『青色事業専従者給与に関する届出書』を提出しなければなりません。

期限は『青色申告承認申請書』と同じ開業後2か月以内です。

③赤字を3年間繰り越せる

青色申告をすれば、赤字を3年間繰り越すことができます。

例えば、1年目は50万円の赤字、2年目は100万円の黒字になったとします。

その場合は50万円の赤字と100万円の黒字を相殺し、50万円の黒字として2年目の税金を計算できます。

また、副業で出た赤字は給与所得とも損益通算ができます。

④30万円未満の物を一括で経費にできる

パソコンやコピー機など事業に必要な資産を購入した場合、一括で経費にできるのは元々は10万円未満となっています。

しかし、期間限定の少額減価償却資産の特例によって、30万円未満の資産を一括で経費にできます。(年間300万円が上限)

事業の利益が出てきたら青色申告を検討しよう

今回は『青色申告』とそのメリットについてお伝えさせていただきました。

お得な制度ですので、事業の利益が出始めたら検討していきたいですね。